Investiční životní pojištění je finančním produktem, jehož zprostředkovatelské provize tvoří dodnes základ produkce většiny „finančně-poradenských“ společností.

Investiční životní pojištění

(IŽP) je finanč-ním produktem, jehož zprostředkovatelské provize tvoří dodnes základ produkce větši-ny „finančně-poradenských“ společností. Na trhu jsou desítky produktů a každý z nich se vyznačuje trochu jinou poplatkovou kon-strukcí. Genialita IŽP z hlediska jeho posky-tovatelů a problém z hlediska spotřebitelů spočívá především v následujících bodech:

1) Poplatky, které investor zaplatí, jsou jasně definovány a tvoří pro pojišťovnu a zprostředkovatele produktu víceméně jistý příjem.

2) Tyto poplatky pojišťovna nemusí klien-tům sdělovat.

3) Za výnosy investice nenese pojišťovna žádnou zodpovědnost – na rozdíl od kapitálo-vého životního pojištění (KŽP).

4) Prezentační a informační materiály k IŽP, jakož ani komunikace při jeho prodeji, nepodléhají na rozdíl od ostatních investič-ních produktů regulaci MiFiD. Zprostředko-vatelé proto nemusí klienta informovat o rizicích investování do cenných papírů a mnozí spotřebitelé nevědí, že takové riziko podstupují.

5) Pravidla strhávání poplatků jsou natolik složitá, že jim většina zprostředkovatelů ani spotřebitelů nerozumí.

Na trhu ale existují také světlé výjimky – produkty, které nejsou předražené a mají jednoduché poplatkové struktury. V těch jsou poplatky stanoveny obdobně jako je běžné u podílových fondů.

„POČÁTEČNÍ JEDNOTKY“, „ALOKAČNÍ PROCENTA“

Zřejmě největším problémem většiny pro-duktů typu IŽP jsou enormní náklady na založení smlouvy. Ty se ukrývají především do dvou poplatkových konstrukcí, známých jako „počáteční poplatky“ a „alokační procenta“. Některé investiční produkty jsou mutacemi mezi IŽP a KŽP a díky tomu počáteč-ní poplatky ukrývají do černé skříňky jménem „pojistně-technické rezervy“. Informace o tom, co se s penězi děje zde, nejsou veřejně dostupné.

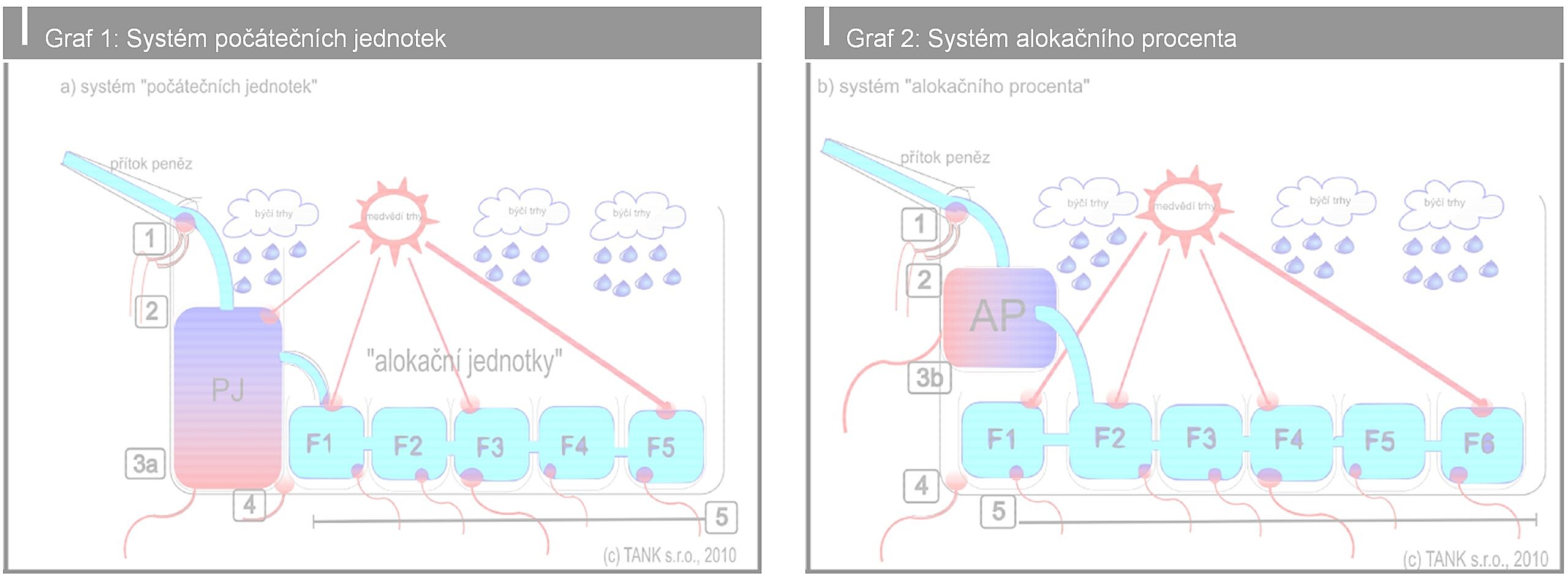

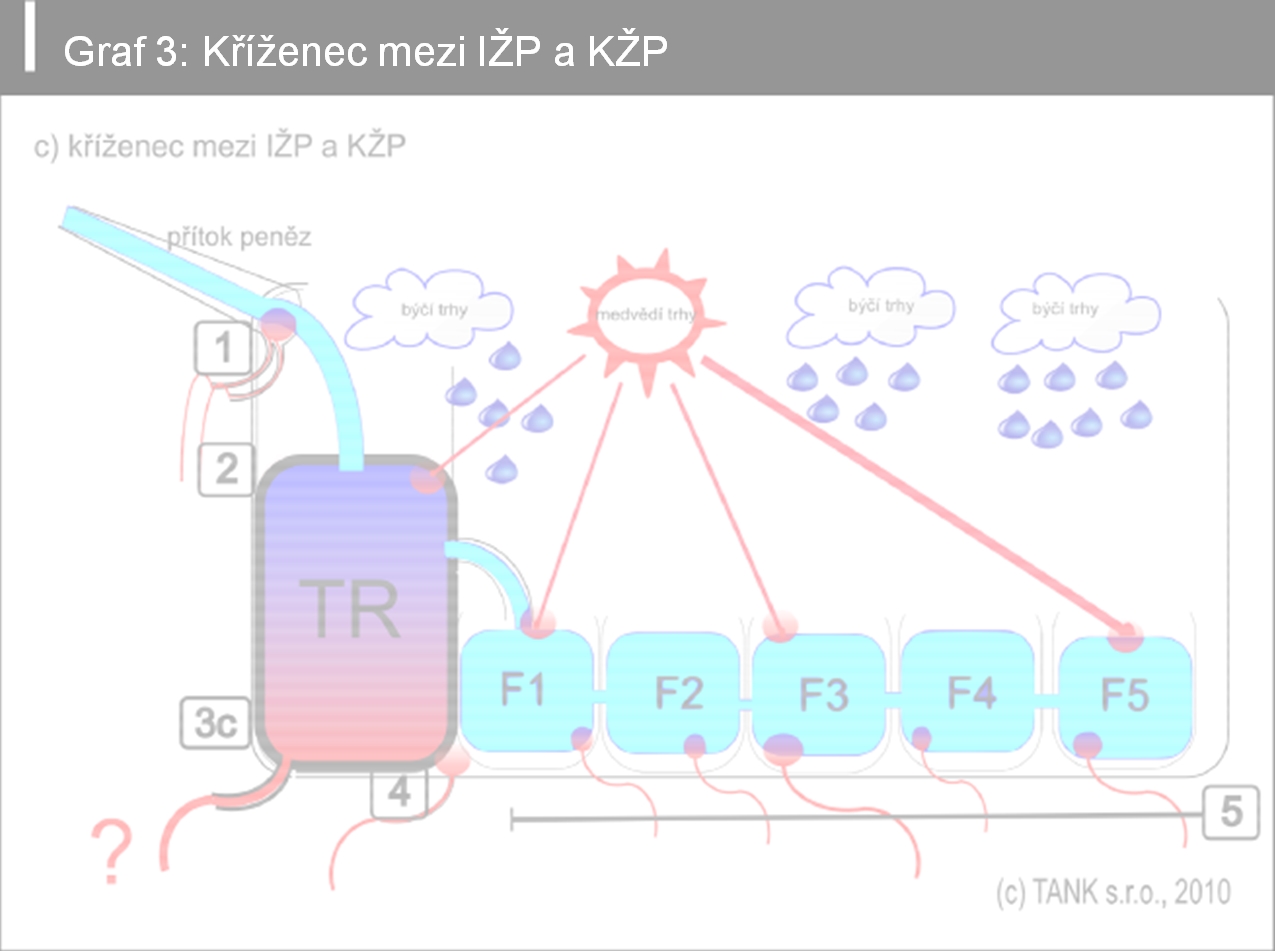

Aby nebylo srovnání s konkurencí příliš jednoduché, přicházejí dále pojišťovny s nejrůznějšími variantami, podobnými většinou systému alokačních procent. Často nazývají stejné poplatky různými jmény nebo naopak stejným názvem označují jinou věc. Grafy (č. 1, 2, 3) zobrazují poplatkové modely, které lze s drobnými úpravami aplikovat na veš-keré produkty typu IŽP.

JEDNOTLIVÉ TYPY POPLATKŮ

(1) Měsíčně nebo ročně strhávaný fixní poplatek za vedení účtu, popř. za inkaso. Tento poplatek je stanoven téměř u všech IŽP. U některých může být tento poplatek indexován. Někdy vzniká již podpisem smlouvy povinnost uhradit jej v plné výši až do plánovaného konce spoření. Pohybuje se od 20 do 60 Kč měsíčně.

(2) Vstupní poplatek do fondů nebo rozdíl nákupní a prodejní ceny podílových jednotek je procento, které se strhne z každé zainvestované částky, obdoba vstupního poplatku do fondů. Bývá nejčastěji stanoven pro všechny fondy stejně na 5 %, nejméně však na 2 %. U specifických typů IŽP pojištění může být vstupní poplatek vyšší (až 7 %) a tvořit hlavní složku počátečních nákladů.

3a) Srážky z počátečních jednotek (PJ). U IŽP založených na modelu počátečních jednotek se v období prvního roku nebo dvou investují prostředky na oddělený účet tzv. počátečních jednotek. Tyto prostředky se ve skutečnosti používají na úhradu poplatku za uzavření smlouvy se zprostředkovatelem. Po určitou dobu (nejčastěji až do konce pojištění, někdy je však tato doba omezena) se z této části investice nad rámec všech ostatních poplatků každoročně strhává 7 %. Pokud tedy nakoupené cenné papíry nevykáží enormní zhodnocení, z této části investice na konci mnoho nezůstane. Po ně-jakou dobu není možné tyto prostředky vybrat a celou zbylou částku je možné vybrat až na konci pojištění.

3b) Alokační procento (AP) představuje méně záludný poplatkový model. Při tomto způsobu úhrady poplatků za založení smlouvy se především v prvních letech strhává z investované částky určité procento, které se zpravidla postupně snižuje. U klasického případu je toto procento stanoveno jako procento z vkladu, mutace tohoto systému však stanovují poplatky procentem např. z celkové plánované částky vkladu.

Většinou termín „alokační procento“ znamená část investice, která putuje do fondů a částka stržená na poplatky činí 100 % mínus alokační procento. U některých produktů se tímto termínem naopak označuje procento použité na úhradu počátečních nákladů.

3c) Kapitálová rezerva. U některých produktů se ve smlouvě neuvádí princip úhrady počátečních nákladů a ten zůstává tajemstvím pojišťovny. Část investic se použije na tzv. technické rezervy, které zřejmě fungují podobně jako systém počátečních jednotek, avšak zřejmě z důvodu extrémně vysokých nákladů některé pojišťovny volí tento zcela neprůhledný systém a cenu za založení smlouvy nezveřejňují.

(4) Poplatek za správu na straně pojišťovny. Prostřednictvím IŽP je možné investovat prostředky buďto do externích otevřených podílových fondů (OPF) nebo do vlastních interních fondů pojišťovny. I v případě, že pojišťovna žádnou reálnou správu nevykonává, strhává si v některých případech „správcovský poplatek“. V některých případech je každoročně strháván „správcovský poplatek“ ve výši až 1,7 %, určený zřejmě především na úhradu „následných provizí“ za sepsání smlouvy nebo na provoz obchod-ní sítě.

(5) Poplatky za správu fondu. Fond cenných papírů, do kterého nakonec po dlouhých útrapách doputují zbytky investice, mívá různou kvalitu správy i cenu. Tyto fondy často nemají stanoven benchmark, nebo mají benchmark stanoven v rozporu s investiční strategií. K dispozici bývají i kvalitní fondy, někdy i ETF, které dlouhodobou nákladovost IŽP výrazně snižují. Někdy však nákladovost koncových fondů TER dosahuje až 4,5 %, přesto, že pojišťovna prezentuje nulo-vý manažerský poplatek. Někdy fondy pojišťoven obsahují pouze podílové listy jediného externího fondu a hotovost.

Legenda ke grafům

PJ: „Počáteční jednotky“: Nakupují se větši-nou 2 roky, min. 1 rok. Strhává se z nich každý rok určité procento. V počátečních letech jsou nedostupné, po nějaké době je možné část z nich vybrat. Teprve po jednom nebo dvou letech se peníze začínají investovat do dostupných alokačních jednotek

TR: „Technická rezerva“: V prvních letech se u hybridních produktů přesouvá část prostředků do technických rezerv pojišťovny. O tom, co se s nimi děje zde, pojišťovny neinformují, není tedy jasné, jaká část těchto peněz se použije na poplatky

AP: „Alokační procento“: Běžný výklad: procento, které směřuje do dostupných alokačních jednotek. Výjimečně také procento, které jde na úhradu poplatků. Strhává se přede-vším v prvních letech.

F1-Fn: fondy, do kterých se skrze IŽP investuje

(1.) Administrační poplatek: 20 – 60 Kč/měsíc

(2.) Vstupní poplatek (rozdíl nákupní a pro-dejní ceny): 2 – 12 % z vkladu

(3a.) Srážky z „počátečních jednotek“: 7 % p.a. z aktuální hodnoty „počátečních jednotek“

(3b.) Alokační procento: 0 – 95 % z vkladu po stanovenou dobu, může se časem snižovat

(3c.) Poplatky strhávané z „technických rezerv“: Neznámé

(4.) Poplatek za správu (pojišťovna): 0 – 1,4 % z aktuálního objemu celé investice

(5.) Poplatky za správu v jednotlivých fon-dech: 0,5 % – 4,5 % p.a

NEPRŮHLEDNÝ BALÍČEK

Základním problémem investičního životní-ho pojištění je netransparentnost. Všechny ostatní problémy jsou podružné. Trh proka-zuje, že tento produkt má své klienty a po-kud je hlavním cílem zájemce zajištění proti rizikům, preferuje balíčkové produkty a ak-ceptuje i vyšší náklady, může pro něj být IŽP volbou. Měl by však jasně vědět, kolik za-platí za založení smlouvy, a také jaký vliv na jeho investici budou mít poplatky dlouhodo-bě.

Odpovědí na druhou otázku je ukazatel TANK, který shrnuje celkový dlouhodobý vliv poplatků na hodnotu investice, a také ukazatel aTANK, který tento vliv vyjadřuje jako anualizované (roční) snížení objemu investice, které je nutno odečíst od zhodno-cení podkladových aktiv.

TANK si na svém trhu získal ústřední místo i při jednání poradců o náhradě jedné smlouvy smlouvou jinou. Většinou se však jedná o příliš drahé slevy. Za sjednání pro-duktu s konkurenčně nižší hodnotou TANK (dlouhodobé nákladovosti, ovlivněné přede-vším poplatky za správu v daném fondu) totiž musí znovu zaplatit počáteční náklady.

Otázka počátečních poplatků za sepsání smlouvy, tedy platby za služby distribučních sítí („finančních poradců“), byla donedávna zastíněna diskusí o celkové nákladovosti, vyjádřené hodnotou TANK nebo aTANK.

Proto vznikl ukazatel pTANK, který jed-noduše říká, kolik měsíčních plateb se spo-třebuje na poplatek za založení smlouvy. Shrnuje tedy veškeré platby, ke kterým se pojistník zaváže při podpisu smlouvy, tedy víceméně nezávisle na tom, jakou celkovou částku skrze pojištění investuje. Ukazatel shrnuje nejen běžně uvažované náklady ve formě alokačního procenta a počátečních jednotek, ale také jiné poplatky, pokud je nutné je při výpovědi smlouvy doplatit až do konce pojištění.

JEDNODUCHÉ UKAZATELE NESTAČÍ

Zjednodušující uka-zatele pro IŽP vznikly především proto, aby chránily spotře-bitele před některý-mi finančními po-radci a takovým jed-náním finančních zprostředkovatelů, kdy je spotřebitel mylně nebo neúplně informován o povaze prodávaných produktů nebo uváděn na falešnou stopu.

Za takové jednání nejsou odpovědni jen ti, kteří je provozují, ale minimálně stejnou mě-rou také legislativa, která umožňuje prodej produktů, matoucích spotřebitele nepochopi-telnými poplatkovými konstrukcemi. A nejen to: zprostředkování rezervotvorných pojištění na rozdíl od fondového byznysu se skoro nijak nereguluje, přesto, že se jedná o ekvivalentní produkty. Tím nečestné chování finančních zprostředkovatelů nejen umožňu-je, ale zmírněnými podmínkami dokonce podporuje.

Můžeme jen doufat, že právě v těchto věcech pomůže trh efektivně vyčistit přicháze-jící evropská regulace a že její implementace tentokrát neponechá nečestnému jednání skulinky.